受け継いだ土地からの家づくりを考える〜VOL4「居住用特例とは?」

皆さん、こんにちは!IKEDA隊長です。

今回は「受け継いだ土地からの家づくりを考える〜VOL4 「居住用財産の3,000万円特別控除」について触れてみたいと思います。

とはいいつも隊長は建築士なので税理士ではありませんから、精緻な部分まではお伝えできませんが、一般論として皆様に知って頂けたらという情報としてお届けしておきたいと思います。何も知らないより、少しでもこのような事も考える必要があるんだと言うことを知ってもらえればです。とはいえ、隊長も相談を受けつつなんとなく学んだ訳ですが・・・笑

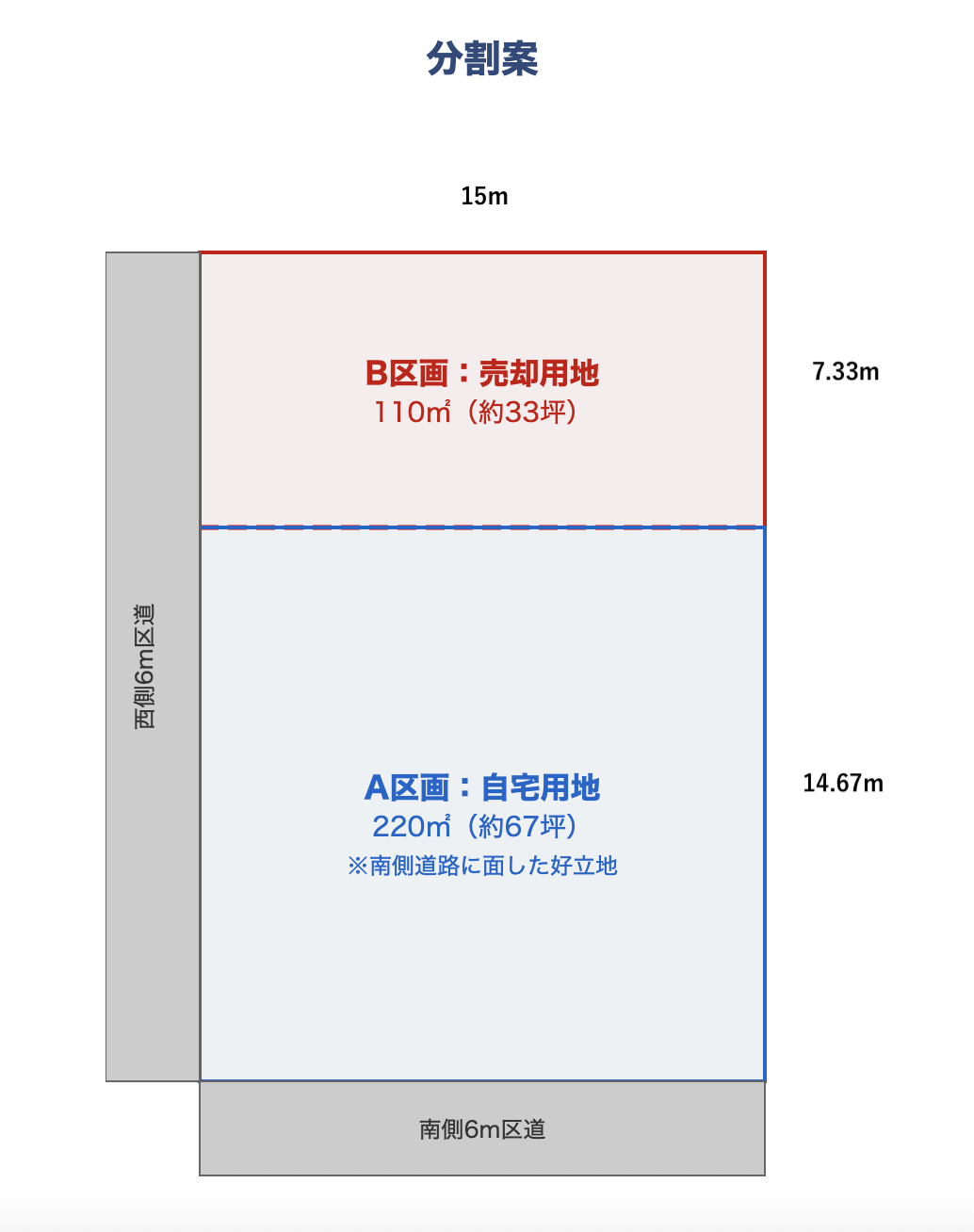

さて、VOL2では、330㎡の土地を分筆して南側220㎡をご自宅用に、北側110㎡を売却用にというコラムを書きました。VOL3では、最低敷地面積にも注意しようと言うテーマで。当然ながら、売却をすると譲渡益、すなわち売却益が発生しますから、所得税が発生することとなります。その所得税に対しても特例制度たるものがあるのでそのことについて触れておきたいと思います。

この制度は、マイホームを売却した際に一定の条件を満たすと譲渡所得から最高3,000万円まで控除できる、非常に大きな節税効果のある特例です。老後の住み替えや建て替え、さらには相続税対策など、幅広い場面で利用されているため、該当する方々にとっても身近な制度と言えます

制度の概要

この特例は、居住用財産、つまり「自分や家族が実際に住んでいた家とその敷地」を売却した場合に利用できます。最大で3,000万円まで譲渡益を控除できるため、売却益が出る場合には節税のインパクトが大きいのが特徴です。

適用要件について、制度を利用するには、いくつかの要件をすべて満たす必要があります。代表的なものを整理すると以下のとおりです。

1:居住用財産であること

- 過去に自ら住んでいた家や土地であることが条件です。一時的に空き家となっていても、住まなくなった日から3年目の12月31日までに売却すれば対象となります。

2:譲渡先の制限

- 配偶者や子どもなどの親族に売った場合は対象外です。これは節税目的の形だけの売買を防ぐためです。

3:譲渡時期の制限

- 住まなくなった日から3年を経過する年の12月31日までに売却する必要があります。

4:他の特例との併用不可

- 同じ年に「買換え特例」や「居住用財産の譲渡損失控除」との併用はできません。

よくあるケースとポイント

実務上、特にお客様からご相談いただくのは次のようなケースです。

ケース① 建替えのため旧宅を取り壊して敷地の一部を売却

取り壊した後でも、実際に住んでいた事実があれば適用可能です。

ケース② 敷地の一部のみを売却

分筆して一部を売却し、残りに新しい住まいを建築する場合でも適用できます。ただし「分筆登記」と「居住用建物の建築」が必要です。

ケース③ 新築と旧宅の時系列

旧宅を取り壊してから分筆・一部売却し、その後新築工事を行い新居に入居。この流れであれば問題なく特例を受けられます。

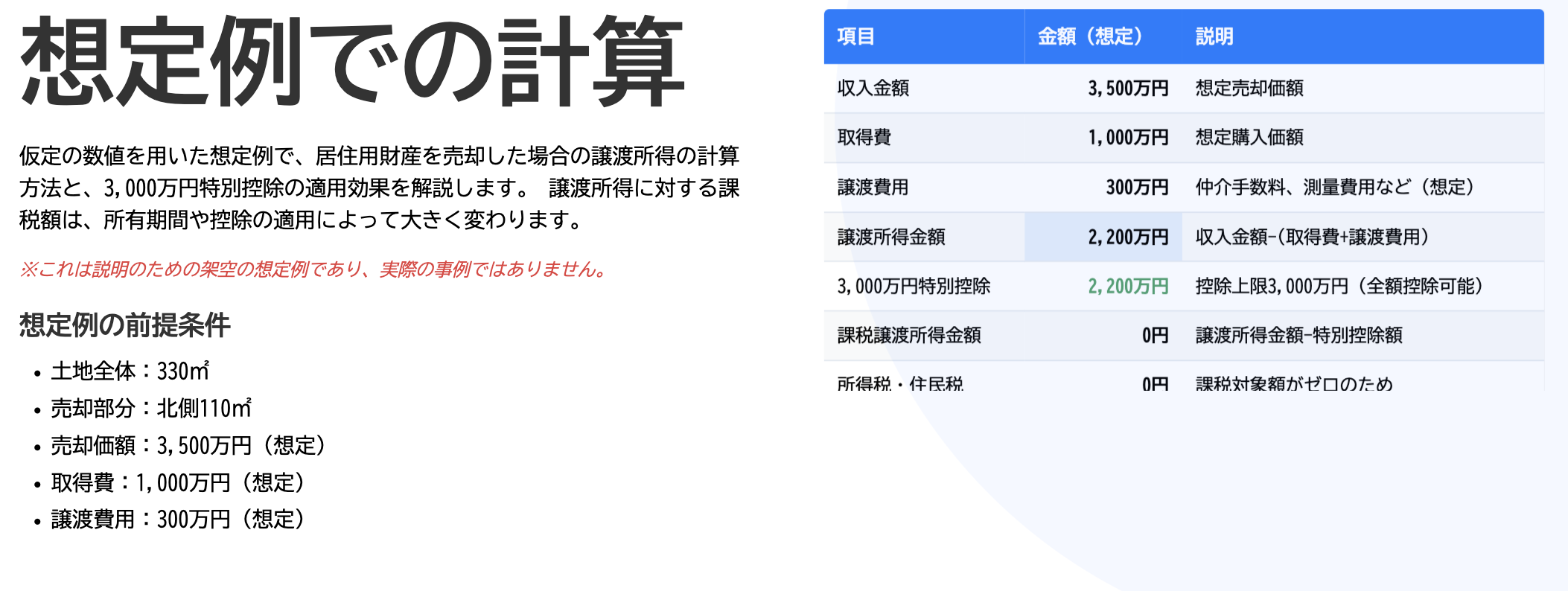

想定例でみてみると

ここでは仮の数値を用いた想定例により、居住用財産を売却した場合の譲渡所得の計算方法と「3,000万円特別控除」を適用した際の効果を解説しますね。

譲渡所得に対する課税額は、所有期間や各種控除の適用有無によって大きく変動します。

※この事例はあくまで説明用の架空の想定例であり、実際の事例ではありませんのでご了承くださいませ。

【想定例の前提条件】

土地全体:330㎡

売却部分:北側110㎡

売却価格:3,500万円(想定)

取得費:1,000万円(想定)

譲渡費用:300万円(想定)

譲渡費用とは、不動産を売却するために直接必要となった費用で経費みたいなもの。主な例は以下の通りです。

・不動産仲介会社へ支払う 仲介手数料

・土地境界を確定するための 測量費用

・売買契約に伴う 印紙税

・建物を取り壊した場合の 取壊し費用他

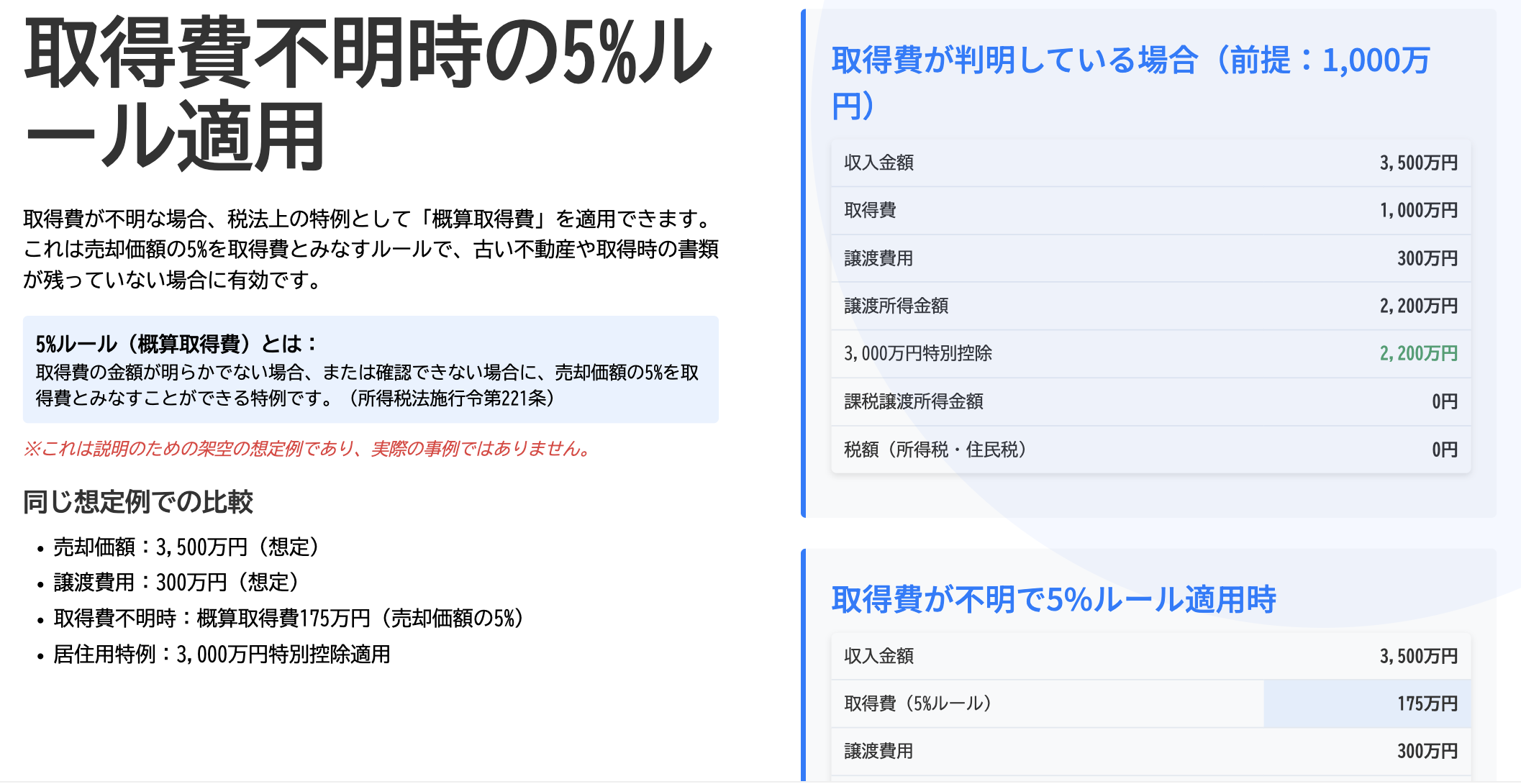

計算例(図も参考に)

計算の流れ(取得費がわかる場合)

-

収入金額(売却価格):3,500万円

-

取得費:1,000万円

-

譲渡費用:300万円

-

譲渡所得金額:3,500万円 −(1,000万円 + 300万円)= 2,200万円

-

3,000万円特別控除の適用:全額控除 → 課税譲渡所得 0円

-

所得税・住民税:0円

計算の流れ(取得費が不明な場合)

-

収入金額(売却価格):3,500万円

-

取得費(概算5%):175万円

-

譲渡費用:300万円

-

譲渡所得金額:3,500万円 −(175万円 + 300万円)= 3,025万円

-

3,000万円特別控除の適用:3,025万円 − 3,000万円 = 25万円

-

課税譲渡所得金額:25万円(課税対象あり)

ポイント

・取得費は購入時にかかった費用、譲渡費用は売却のためにかかった費用、と覚えると整理しやすいですね。

-

取得費がわかるかどうかで課税結果は大きく変わる。領収書や契約書を可能な限り保管しておくことが重要!。

-

取得費が不明な場合は、売却価格の5%しか計上できず、結果として課税される可能性が高くなる・・。

-

この想定例では、取得費がわかれば課税額ゼロ、不明だと25万円が課税対象になります。

-

詳細は税理士や国税庁の公式情報をご確認くださいね。

建築や不動産のご相談をいただく中で、建て替えや住み替えは「人生の大きな転機」でもあります。その際に、この制度を正しく活用できるかどうかで、数百万円単位の違いが出ることも少なくありません。

重要なのは「譲渡の時期」「分筆のタイミング」「新居入居の時期」をしっかり確認して計画を立てることです。実務では建築スケジュールと税務スケジュールが絡み合うため、複合的に検討していく必要があります。細かくはご相談いただければです。

隊長

過去のコラムは↓より御覧ください。

タグ一覧

- 空き家利活用

- テレ東

- NIKKEI NEWS NEXT

- 空き家

- 和国商店

- KODATE

- 高性能賃貸住宅

- ROEMI

- 賃貸・長屋住宅

- 東京ゼロエミ住宅

- 賃貸管理

- 岡庭建設の取組

- 地域工務店

- マテックス

- 真健省Buフォーラム

- 床暖房

- 床下エアコン

- パッシブ冷暖

- 断熱性能等級6・7

- 体感温度

- エアコン1台

- 残クレ

- 残価設定ローン

- 東京

- メガバンク

- 木造住宅の耐震診断と補強方法(2025年改訂版)

- 耐震診断

- 耐震補強

- 耐震診断士

- 東京都耐震診断事務所

- 残価設定型住宅ローン

- 住宅金融支援機構

- 住宅価値

- 資産価値

- 残価設定

- 残価式住宅ローン

- 和國商店

- 空家利活用

- 空家改修

- リノベーション

- GO!YKKAP

- 高橋克典

- 住宅ローン減税

- 固定資産税減免

- 国土交通省

- ZEH住宅

- 子育て世帯

- 岡庭建設

- おかにわ賃貸

- おかにわ建設東伏見

- NENRIN(年輪)Original Blend Coffee

- トリプレッド

- コーヒー

- HEAT20

- G2やG3

- 「G2-B」や「G3-A」

- 省エネ住宅

- 断熱性能等級

- 夏期日射取得

- 冷房削減

- 住まい手忘年会

- おかにわファミリー

- BCP(事業継続計画)

- 全木協

- 木造応急仮設住宅

- 避難訓練

- みらいエコ住宅2026事業

- GX志向型住宅

- 長期優良住宅

- ZEH水準住宅

- 既存住宅の省エネリフォーム

- YKKAP

- 住宅医スクール

- 性能向上リノベの会

- 用途地域見直し

- 準防火地域

- 最低敷地面積

- 社員大工

- 大工

- 建設キャリアアップ(CCUS)

- CCUS

- 西東京市

- 地域

- 隊長の活動

- 戸建て賃貸

- GXZEH

- GXZEH-M

- 省エネ新水準・新定義

- 不適合建築・違反建築・検査済証なし

- 木造4階建てアパート

- 性能向上リノベ

- IKEDA隊長チャンネル

- 設計技術

- 建物探訪

- リフォーム・リノベーション

- 現地調査

- 地鎮祭

- 外部イベント

- 情報

- 社内

- まち探訪・建物探訪

- メディア関連

- 西東京市エコプラザセミナー

- 表彰・受賞

- ゼロエミガルテン

- 講演・講師

- 見学会

- 新築

- 隊長ニュース

- リノベ

- 分譲

- 性能